「貯金5000万超えたら、もう働かなくても良いのでは?」「5000万円あったら投資はいらない?」——このような検索をしているあなたは、多大な努力の末、一つの大きな節目に到達されたことでしょう。

貯金5000万 40代 割合を見ても、この水準に達している人はごく少数であり、資産5000万円 精神的余裕は計り知れないものがあるはずです。

独身の方であれば、老後の不安もかなり軽減されたと感じるかもしれません。

しかし、本当に「投資は不要」なのでしょうか。

例えば、5000万円何年暮らせるか、具体的な生活費で運用シミュレーションを行ったことはありますか?

あるいは、夢の5000万円配当生活を思い描く一方で、インフレや税金のリスクを考慮したポートフォリオは準備できているでしょうか。

この記事では、5000万円という資産を持つ方が直面する「新たな現実」と、その資産を「守り・増やす」ための賢明な戦略について、データを基に詳しく解説していきます。

この記事のポイント

- 5000万円保有者が「準富裕層」と呼ばれる理由

- 資産があっても「投資が必要」とされる3つのリスク

- 「5000万円で何年暮らせるか」の現実的なシミュレーション

- 資産を守りながら増やすための具体的な運用戦略

5000万円あったら投資はいらない?達成者の実態

- 貯金5000万超えたら「準富裕層」

- 貯金5000万の40代割合はどのくらい?

- 資産5000万円で得る精神的余裕と新たな税金の壁

- 5000万円何年暮らせる?生活費で枯渇?

- 独身者が備えるべき老後の支出

- 5000万円配当生活は現実的か

- 運用シミュレーションで見るインフレリスク

- 資産を守るポートフォリオの考え方

- 5000万円あったら投資はいらない?最終結論

貯金5000万超えたら「準富裕層」

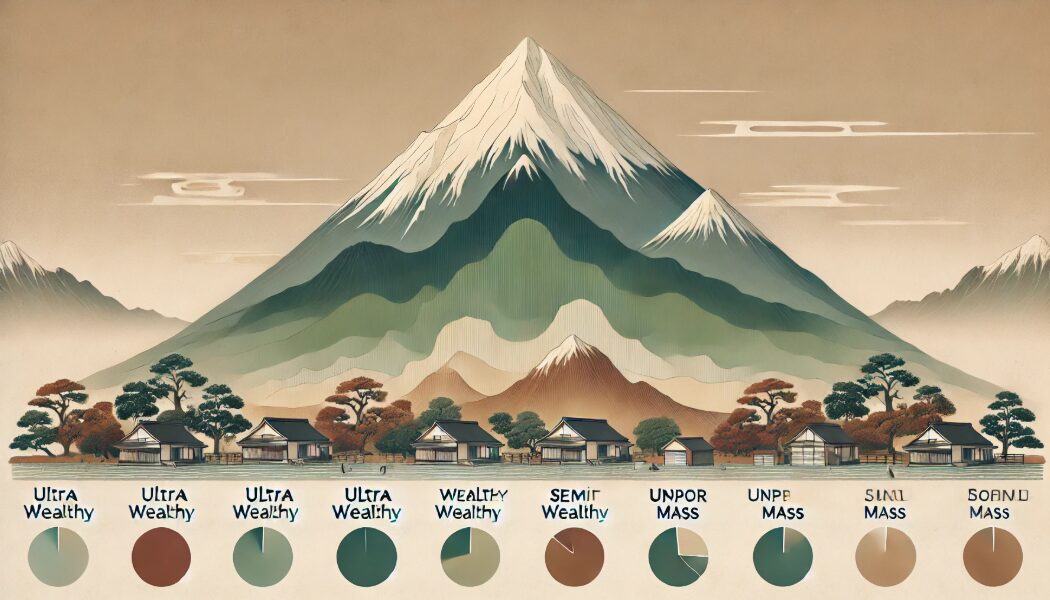

純金融資産(預貯金、株式、債券、保険などから負債を引いた額)が5000万円に到達すると、一般的に「準富裕層」と呼ばれます。

これは、野村総合研究所が発表している市場調査レポートで用いられる区分の一つです。

この調査によれば、日本の全世帯は以下の5つの階層に分類されます。

| 階層 | 純金融資産保有額 | 世帯数(2021年推計) | 全体に占める割合 |

| 超富裕層 | 5億円以上 | 9.0万世帯 | 約0.17% |

| 富裕層 | 1億円以上5億円未満 | 139.5万世帯 | 約2.57% |

| 準富裕層 | 5000万円以上1億円未満 | 325.4万世帯 | 約6.01% |

| アッパーマス層 | 3000万円以上5000万円未満 | 726.3万世帯 | 約13.41% |

| マス層 | 3000万円未満 | 4213.2万世帯 | 約77.82% |

このように、5000万円以上の資産を持つ「準富裕層」以上は、日本全体の上位約8.7%(富裕層・超富裕層を含む)に過ぎません。

5000万円という資産は、統計上まぎれもなく「少数派」であり、資産形成の大きな成功を収めた証と言えます。

しかし、同時にこの層は「富裕層」の仲間入り(1億円)を目前にしている一方で、生活スタイルや突発的な支出によっては「アッパーマス層」に転落する可能性も秘めている、重要な岐路に立っているとも言えるのです。

貯金5000万の40代割合はどのくらい?

では、特に現役世代である40代で貯金5000万円を達成している人の割合はどのくらいなのでしょうか。

金融広報中央委員会の調査(令和4年)では、金融資産保有額「3,000万円以上」の40代は、二人以上世帯で5.2%、単身世帯ではデータが非常に少ない(※調査区分による)状況です。

インプットしたデータベース内の別記事の推計によれば、40代で貯金5,000万円以上を達成している「準富裕層」の割合は、全世帯の約2.04%と試算されています。

これは非常に低い割合であり、40代での達成がいかに稀有なことであるかを示しています。

40代で達成する人の特徴

40代でこの水準に達する人々には、いくつかの共通点が見られます。

- 年収が高い職業

医師、弁護士、経営者、外資系企業勤務など、専門性が高く高収入な職業に従事しているケース。 - 共働き(パワーカップル)

夫婦ともに高所得であり、世帯年収として効率的に貯蓄を進めているケース。 - 堅実な貯蓄と投資

若い頃から無駄遣いをせず、節約と並行してNISAやiDeCoなどを活用し、複利効果で資産を増やしてきたケース。 - 相続や退職金

親からの相続や、早い段階での退職金(早期退職など)によってまとまった資産を得たケース。

これらの特徴から、5000万円という資産は、単に高収入であるだけでなく、計画的な資産管理と規律ある生活の結果であることがうかがえます。

資産5000万円で得る精神的余裕と新たな税金の壁

資産5000万円を達成することで得られる最大のメリットは、疑いなく「精神的な余裕」です。

「万が一、職を失っても数年間は問題なく生活できる」「高額な医療費が必要になっても選択肢が持てる」「子供の教育費に不安がなくなる」といった安心感は、日々のストレスを大幅に軽減し、人生の自由度を高めてくれます。

嫌な仕事を無理に続ける必要がなくなり、より自分らしい生き方を選択できる可能性が広がります。

しかし、喜んでばかりもいられません。

準富裕層の入り口に立った瞬間から、これまで「マス層」ではあまり意識しなかった「新たな税金の壁」が立ちはだかります。

注意すべき2つの税金

- 資産運用益にかかる税金

5000万円の資産があれば、預金だけではインフレに負けるため、多くの人が投資(債券、株式、投資信託など)を検討します。しかし、運用して利益が出れば、その利益(売却益や配当金)に対して原則20.315%の税金がかかります。例えば、5000万円を年利5%で運用できれば年間250万円の利益が出ますが、そのうち約50万円は税金として差し引かれます。「せっかく増やしても税金で持っていかれる」という現実に直面し、NISAやiDeCoといった税制優遇制度の活用が必須となります。 - 相続税の発生可能性

資産5000万円という金額は、相続税の課税対象になる可能性が十分に出てくる水準です。相続税の基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」で計算されます。例えば、法定相続人が配偶者と子供1人(合計2人)の場合、基礎控除は4,200万円です。この時点で、5000万円の資産は基礎控除を超えており、対策をしなければ相続税が発生します。

5000万円達成はゴールではなく、新たなスタートです。

これまでは「資産を増やす」ことが目標でしたが、これからは「資産を守りつつ、税金やインフレとも戦う」という、より複雑な資産管理が求められるステージに入ったのです。

5000万円あったら投資はいらない説の3大リスク

- 貯金5000万超えたら「準富裕層」

- 貯金5000万の40代割合はどのくらい?

- 資産5000万円で得る精神的余裕と新たな税金の壁

- 5000万円何年暮らせる?生活費で枯渇?

- 独身者が備えるべき老後の支出

- 5000万円配当生活は現実的か

- 運用シミュレーションで見るインフレリスク

- 資産を守るポートフォリオの考え方

- 5000万円あったら投資はいらない?最終結論

5000万円何年暮らせる?生活費で枯渇?

「5000万円あれば、もう投資などせず、預貯金を取り崩すだけで生活できるのではないか?」と考える方も多いでしょう。

しかし、その考えは非常に危険かもしれません。

総務省の家計調査(2023年平均)によると、世帯別の平均的な消費支出(※住居費除く場合あり)は以下のようになっています。

- 単身世帯: 月 約16万7,620円

- 二人以上世帯: 月 約29万3,997円

このデータに基づき、5000万円を単純に取り崩した場合に何年暮らせるかをシミュレーションしてみましょう。

| 世帯 | 毎月の支出額(仮定) | 年間の支出額 | 5000万円で暮らせる年数 |

| 単身世帯(平均) | 約17万円 | 約204万円 | 約24.5年 |

| 二人以上世帯(平均) | 約30万円 | 約360万円 | 約13.8年 |

| ゆとりある生活(単身) | 約25万円 | 約300万円 | 約16.6年 |

| ゆとりある生活(二人以上) | 約40万円 | 約480万円 | 約10.4年 |

※上記はあくまで平均値からの単純計算であり、税金、社会保険料、住宅ローン、インフレ等は考慮していません。

シミュレーション結果の通り、平均的な生活であっても、二人以上世帯では約14年、単身世帯でも約25年で資産が底をつく計算です。

もしあなたが40代でリタイア(FIRE)した場合、60代〜70代で資産が枯渇し、公的年金だけの生活に陥るリスクがあります。

5000万円は「一生遊んで暮らせる金額」では決してなく、労働収入や年金がない状態で生活するには不十分である可能性が高いのです。

独身者が備えるべき老後の支出

特に独身(おひとりさま)の場合、老後の備えはより重要になります。

家族のサポートを前提にできないため、すべてを自分の資産で賄う必要があるからです。

データベース内の記事によれば、独身者が最低限の生活(平均月15.7万円)を送る場合、65歳から100歳までで約1,300万円が不足すると試算されています。

さらに「ゆとりある老後(月21.1万円)」を送る場合は、約3,554万円が不足するという計算結果もあります。

老後資金5000万円で備えるべき費用

ゆとりある老後資金(約3,554万円)に加えて、独身者が特に備えるべき突発的な支出として、以下の費用が挙げられています。

- 医療費(65歳以降): 約481万円(生涯医療費1,604万円の3割負担と仮定)

- 介護費用(一時金+月額): 約581万円(平均介護期間61.1ヶ月で試算)

- 葬儀費用等: 約282万円(葬儀・お布施・お墓の平均)

これらを合計すると約4,898万円となり、ほぼ5000万円に近い金額になります。

つまり、老後にゆとりを持ち、医療や介護にもしっかり備えようとすると、5000万円は「最低限必要なライン」とも言えるのです。

この資産を投資せずに取り崩すだけでは、想定外の事態に対応できなくなる恐れがあります。

5000万円配当生活は現実的か

では、資産を取り崩すのではなく、「配当金や利息だけで生活する(配当生活)」のはどうでしょうか。

5000万円の元本を維持したまま、運用益だけで生活するスタイルです。

税金(20.315%)を差し引いた後の「手取り年間収益」を、利回り別にシミュレーションしてみましょう。

| 運用利回り(年率) | 年間収益(税引前) | 年間収益(税引後・手取り) | 月額手取り | 達成の難易度・主な手段 |

|---|---|---|---|---|

| 1.0% | 50万円 | 約39.8万円 | 約3.3万円 | 比較的容易(個人向け国債、定期預金など) |

| 3.0% | 150万円 | 約119.5万円 | 約9.9万円 | 現実的(高配当株、債券、不動産投資信託(REIT)の分散) |

| 5.0% | 250万円 | 約199.2万円 | 約16.6万円 | 可能だがリスク管理必須(株式中心の運用) |

| 7.0% | 350万円 | 約278.9万円 | 約23.2万円 | 高難易度(市場平均を上回る積極運用、リスク大) |

このシミュレーションから分かるように、仮に年利5%という積極的な運用ができたとしても、手取りの月収は約16.6万円です。

これは単身世帯の平均的な消費支出(約16.7万円)とほぼ同額です。

つまり、5000万円での完全な配当生活は、「単身世帯で、かなり質素な生活を送る」か「年利7%以上という非常にリスクの高い運用を続ける」かの二択を迫られることになります。

多くの場合、配当生活だけで全てを賄うのは非現実的であり、「生活費の不足分を補う」程度に考えるのが賢明です。

運用シミュレーションで見るインフレリスク

「投資はリスクがあるから、やはり預貯金が一番安全だ」と考えるかもしれません。

しかし、現在の経済環境において、「何もしないこと(預貯金)」こそが最大のリスクとなり得ます。

それがインフレ(物価上昇)リスクです。

日本銀行は、物価上昇率「2%」を安定的な目標としています。

もし今後、年2%のインフレが継続した場合、あなたの大切な5000万円の「価値」はどうなるでしょうか。

| 経過年数 | 現在の5000万円の「購買力(価値)」 | (参考)現在4000万円のものの値段 |

|---|---|---|

| 10年後 | 約4,101万円の価値に目減り | 約4,875万円に値上がり |

| 20年後 | 約3,364万円の価値に目減り | 約5,943万円に値上がり |

| 30年後 | 約2,760万円の価値に目減り | 約7,244万円に値上がり |

※年2%の複利で計算。

上記の通り、たとえ銀行口座の数字が「5000万円」のままであっても、20年後には実質的な価値が約3,364万円まで下落してしまうのです。

これは、現在3364万円で買えるものしか買えなくなることを意味します。

安全だと信じていた預貯金は、インフレによって確実にその価値を失っていきます。

資産を守るためには、少なくともインフレ率(年2%)を上回る利回りでの運用が不可欠なのです。

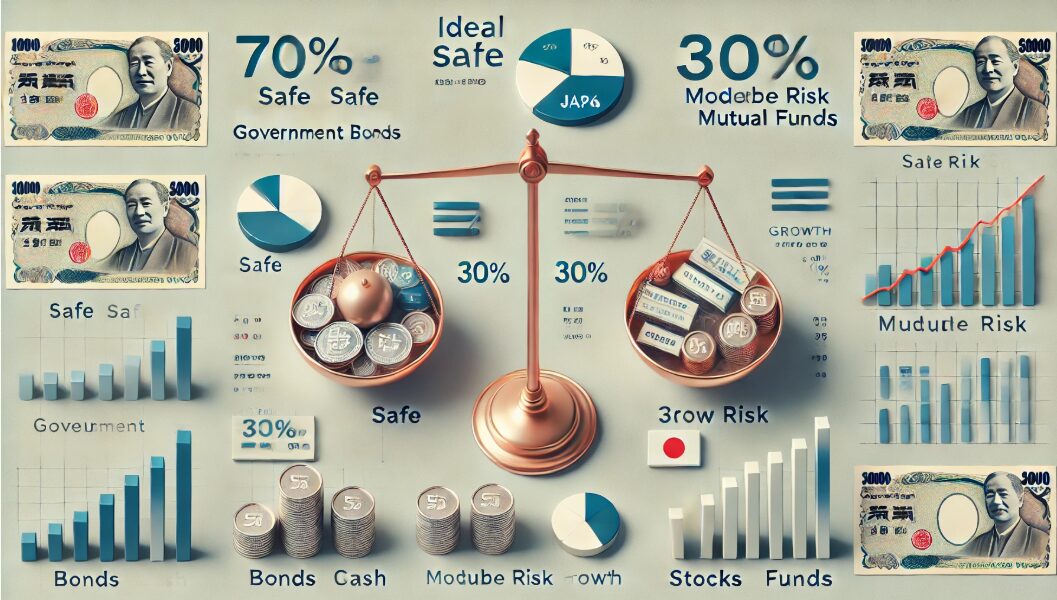

資産を守るポートフォリオの考え方

5000万円の資産運用は、ゼロから資産を築く時期とは目的が異なります。

最大の目的は「大きく増やす」ことではなく、「インフレから守り、減らさずに活用する」ことです。

そこで重要になるのが、リスクを分散するポートフォリオ(資産配分)の考え方です。

5000万円というまとまった資産があるからこそ、全てを株式などのハイリスク資産に投じる必要はありません。

むしろ、インプットしたデータベース内の記事では、安定資産である「債券」の活用が推奨されています。

なぜ5000万円あると「債券」が推奨されるのか

- 安定的な利息収入

債券(特に国債や優良企業の社債)は、株式に比べて値動きが小さく、決められた利子(クーポン)を安定的に受け取れるため、将来の資金計画が立てやすくなります。 - まとまった資金だからこその効率

債券はローリスク・ローリターンですが、投資額が大きければ(例:3000万円)、年利3%でも年間90万円の安定収入が見込めます。 - 富裕層向け商品の活用

5000万円の資産があれば、最低投資金額が1000万円や3000万円に設定されているような、一般には出回らない好条件の債券や「仕組債」(※リスク理解は必須)など、運用の選択肢が広がります。

もちろん、債券だけではインフレに勝てない可能性もあるため、資産の一部(例:30%)はNISAなどを活用して投資信託や株式でリターンを狙い、残りの大半(例:70%)を債券や預貯金で固める、といった「守り」と「攻め」を両立させたポートフォリオの構築が、準富裕層には求められます。

5000万円あったら投資はいらない?最終結論

本記事を読んでいる方の中には資産5000万円という大きな資産の達成をされた方もいる事と思います。

資産5000万を達成したあなたは日本の全世帯の上位約9%にあたる「準富裕層」の仲間入りを果たしました。

この達成感から「もう投資はいらないのでは?」と考えるお気持ちはよく分かります。

しかし、本記事でシミュレーションした通り、「投資をしない(預貯金で保有する)」こと自体が、インフレによる「価値の目減り」という最大のリスクを抱えています。

また、平均的な生活費で取り崩した場合、資産が思ったよりも早く枯渇する可能性もゼロではありません。

5000万円という資産は「ゴール」ではなく、「資産を守り、賢く活用する」ための新たなスタートラインです。

これまでの「増やす」投資から、「インフレに負けないように守る」投資へと戦略を切り替え、まとまった資金だからこそ効率的な「債券」なども組み込んだポートフォリオで、大切な資産を防衛していくことが求められます。

この記事が、あなたの次のステップを考えるきっかけとなれば幸いです。

最後に、これまでの情報をまとめ、「5000万円あったら投資はいらないか?」という問いに対する結論を、15のポイントで示します。

- 5000万円の達成は日本の上位約9%未満「準富裕層」の証

- 40代での達成者は全世帯の約2%と非常に稀少

- 精神的余裕は得られるが「税金(運用益・相続)」の壁に直面する

- 「投資はいらない」と考え預貯金だけにするのは危険

- 理由はインフレリスク(年2%)で資産価値が目減りするため

- 5000万円を取り崩すと単身で約25年、二人世帯で約14年で枯渇

- 40代でリタイアするには資産が不十分な可能性が高い

- 独身者は医療・介護・葬儀費用で約5000万円が必要という試算もある

- 5000万円での完全な配当生活は月16万円程度(利回り5%)が現実ライン

- 資産を守るにはインフレ率(2%)以上での運用が必須

- 準富裕層の運用目的は「増やす」より「守る」こと

- まとまった資金があるからこそ安定資産の「債券」が選択肢になる

- 富裕層向けの好条件な金融商品にアクセスできる可能性も

- NISAやiDeCoなど税制優遇制度の活用は必須

- 「守り(債券・預金)」と「攻め(投信・株式)」のポートフォリオを構築すべき