「マンションオーナーは儲からない」という話、本当によく聞きますよね。

老後の不安や資産形成を考えてマンション経営に興味を持っても、この一言で足がすくんでしまう人は多いんじゃないでしょうか。

私自身も「本当に儲かるの?」という疑問からスタートしました。

「マンション オーナー 儲からない」と検索すると、たくさんの失敗事例やネガティブな情報が出てきます。

なぜ「儲からない」のか?

結論から言えば、「儲からない」理由には2つの意味があります。

- 毎月の家賃収入から経費やローン返済を引いた「キャッシュフロー(手残り)」が赤字になる状態。

- 運用期間中の収支と、最終的な物件売却損益を合計した「トータル収支」がマイナスになる状態。

特に知識や戦略なしに始めると、この両方、またはいずれかの「儲からない」状態に陥る可能性は非常に高いです。

国税庁の申告所得税標本調査結果によると「不動産所得者の平均所得は約540万円」というデータもありますが、これは複数の物件を持つ専業大家さんなどが平均値を引き上げている「平均所得の罠」です。

ワンルーム1戸から始める個人投資家の実態とはかけ離れていることが多いのです。

この記事では、「儲からない」と言われる7つの構造的リスクをしっかり分析した上で、ではどうすればその失敗を回避し、安定した黒字経営を目指せるのか、そのための「6つの必須戦略」について、私の視点でまとめてみました。

この記事のポイント

- 「儲からない」と言われる7つの構造的リスク

- 初心者が陥る「利回り」と「節税」の罠

- 失敗を回避し、黒字化を目指す6つの必須戦略

- マンション経営に「向いている人」と「向いていない人」

「儲からない」リスクを避け、成功への第一歩を踏み出したい方へ

リスクを回避する鍵は「正しい知識」と「信頼できるパートナー」です。

→ 失敗しないための「不動産投資セミナー」で専門家の知識を学ぶ

→ 信頼できる「優良ワンルームマンション業者」ランキングで探す

なぜ「マンションオーナーは儲からない」のか? 7つの構造的リスク

まず、なぜ「マンション オーナーは儲からない」という言葉がこれほどまでに広まっているのか、その背景にある構造的な理由や、多くの人が陥ってしまう典型的な「罠」について見ていきたいと思います。

リスク1:【キャッシュフローの罠】家賃収入 ≠ 手取り。手元にお金が残らない構造

マンション経営が「儲からない」と感じる最大の理由は、「手元にお金が残らない」

と感じる期間が長いことかなと思います。

これは、いわゆる「キャッシュフローがマイナス(あるいはギリギリ)」という状態ですね。

例えば、月8万円の家賃収入があっても、その8万円が丸ごとオーナーの利益になるわけでは、もちろんありません。

家賃収入が入ってきても、その大部分がローン返済(元本と利息)に消えていきます。

さらに、ローン返済以外にも、管理費、修繕積立金、固定資産税といった運営費用(ランニングコスト)が毎月・毎年かかります。

これらを差し引いて、ようやく手元に残る現金(キャッシュフロー)が決まります。

会計上は資産が増えていても(=ローンの元本返済が進んでいる状態)、手元の現金(キャッシュフロー)が少ない、あるいはマイナスになることもあるため、「儲かっている」という実感が得にくい。

これが「儲からない」と感じる正体かなと思います。

リスク2:【利回りの罠】「表面利回り」だけ見る初心者の失敗

これは本当に注意が必要なポイントです。

特に初心者の頃は、この数字のマジックに惑わされがちです。

不動産情報サイトなどで目にする「利回り8%!」といった魅力的な数字。

その多くは「表面利回り」

(グロス利回りとも言います)です。

表面利回りというのは、年間の満室想定家賃収入を物件価格で割っただけの、すごく単純な数字です。

ここには、管理費や税金などの「運営経費」が一切含まれていません。

しかも、「満室想定」なので、空室が出た場合の損失も考慮されていません。

本当に見るべきは「実質利回り」

実際に経営のリアルな収益性を知るためには、「実質利回り」

(ネット利回り)を見る必要があります。

これは、年間の家賃収入から年間の諸経費(管理費、修繕積立金、固定資産税、火災保険料、賃貸管理手数料など)を引いた額を、物件価格と購入時の諸経費(仲介手数料や登記費用、不動産取得税、ローン事務手数料など)の合計で割って計算します。

利回りの比較表(イメージ)

| 項目 | 表面利回り | 実質利回り |

|---|---|---|

| 計算式の分子 (収入) | 年間満室想定家賃 | 年間家賃収入 - 年間諸経費 (空室損失も考慮) |

| 計算式の分母 (投資額) | 物件価格 | 物件価格 + 購入時諸経費 (仲介手数料、登記費用など) |

| 特徴 | 計算が簡単だが、甘い数字が出やすい | より現実に近い収益性がわかる |

例えば、表面利回りが8%あっても、経費や税金を引いた実質利回りは3%~4%だった、なんてことはザラにあります。

あるワンルームマンションの収支シミュレーションの例は衝撃的でした。

月8万円の家賃収入があっても、空室損失や運営費、ローン返済(月45,000円)を引くと、税引前の手残りが月額14,333円、年額で約17万円という計算になっていました。

月々1万4千円のために、数千万円のリスクを負えるか?という話になってきますよね。

表面利回りだけでの判断は危険!

「こんなはずじゃなかった」という失敗の多くは、この「表面利回り」の数字だけを信じてしまったことに起因するんですね。

リスク3:【コスト上昇の罠】管理費・修繕積立金が「上がり続ける」

「運営費用(ランニングコスト)」も、「儲からない」と感じさせる大きな要因です。

給湯器やエアコンが壊れた、退去時に壁紙を張り替える、といった「日常修繕費」は、ある程度予測できます。

しかし、本当に怖いのは「大規模修繕費」

と、そのための「修繕積立金」が将来値上がりするリスク

です。

区分所有(ワンルーム)の場合、毎月「修繕積立金」を支払いますが、この積立金が購入時のまま続くとは限りません。

近年は建築費や人件費の高騰により、長期修繕計画の見直しが行われ、「積立金が足りないので、来月から2倍にします」とか「一時金として20万円徴収します」といった話になる可能性もゼロではありません。

家賃収入は下落圧力(リスク4)がかかるのに、支出(修繕積立金)は上昇していく。

この「キャッシュフロー・スクイーズ(収益圧迫)」こそが、マンション経営の構造的な罠の一つです。

リスク4:【マクロ環境の罠】人口減少と2025年現在の「高値掴み」

- 人口減少リスク:

日本の総人口は総務省統計局の人口推計が示す通り減少しており、特に地方では賃貸需要そのものが先細りしていくリスクがあります。需要が減れば、空室は増え、家賃は下落します。 - 金利上昇リスク:

多くの方が「変動金利」でローンを組みますが、将来金利が上昇すれば、毎月のローン返済額(支出)が増加し、キャッシュフローを即座に悪化させます。 - 市場環境リスク(2025年現在):

建築費や人件費の高騰を受け、新築・中古ともにマンション価格は高止まりしています。これは「過去最高水準の高値」で物件を購入し、「過去最低水準の低利回り」しか得られない、という「高値掴み」のリスクが非常に高い状態にあることを意味します。

リスク5:【出口の失敗】「新築プレミアム」と「オーバーローン」

運用中のキャッシュフローが赤字でも、売却時に利益が出ればトータルでは「儲かる」計算になります。

しかし、その「出口(売却)」で失敗するケースが後を絶ちません。

特に「新築ワンルームマンション」は、販売業者の利益や広告宣伝費が価格に上乗せされた「新築プレミアム」の塊です。

購入した瞬間にそのプレミアムが剥落し、中古市場での価格は2~3割下落するとも言われています。

結果、毎月数万円の赤字を給与から補填することになり、売ろうにもローン残債(残りのローン)の方が売却価格より高い「オーバーローン」状態で、売ることもできない…という苦境に立されてしまう。

(売却価格 2,000万円) < (ローン残債 2,500万円) = 売却時に500万円の現金が必要、という状態ですね。

リスク6:【節税の罠】「赤字で節税」トークを鵜呑みにする危険性

「節税になりますよ」という営業トーク。

これは、不動産所得が赤字になることで、給与所得など他の所得と損益通算して、所得税や住民税の還付を受ける仕組みを指しています。

でも、なぜ赤字になるかというと、経費(特に初期の減価償却費)が大きいからです。

つまり「会計上は赤字」=「節税」になっているだけで、手元の現金(キャッシュフロー)はプラスになっているとは限りません。

さらに、この節税効果には大きな落とし穴があります。

- 効果が薄い:

鉄筋コンクリート(RC)造のマンションは耐用年数が47年と非常に長く、年間の減価償却費として経費計上できる額が少ないため、期待したほどの節税効果(赤字)が得られにくいのです。 - 効果が一時的:

ローン返済が進むにつれて支払う金利(経費)が減るため、節税効果は年々薄れていきます。

「節税効果」とは、多くの場合、「(赤字経営の)損失の一部を、一時的に税金還付で補填している」に過ぎません。

リスク7:【契約の罠】サブリース(家賃保証)の落とし穴

「空室リスクが怖い」という初心者を狙って、「30年間家賃保証」といったサブリース契約

を勧めてくるケースもあります。

空室があってもオーナーには一定の「保証賃料」が支払われるので、一見安心に見えます。

しかし、ここにも大きな罠があります。

第一に、手数料が家賃収入の10%~20%と高額な傾向があります。

第二に、これが最も重要ですが、「家賃保証」といっても、その金額が永久に保証されるわけではありません。

契約書にはほぼ必ず「定期的な賃料見直し」の条項があり、「近隣相場の下落」などを理由に、保証賃料の減額を要求されます。

これは「借地借家法」という法律で認められた権利(賃料減額請求権)なので、オーナー側が拒否するのは非常に難しいのが現実です。

さらに、そのサブリース会社自体が倒産(事業者倒産リスク)してしまえば、保証は一瞬で消滅します。

7つのリスク、あなた一人で見極められますか?

「自分だけで優良物件や悪徳業者を見極めるのは難しい」と感じたなら、まずは専門家の知見を借りることが失敗しないための一番の近道です。

→ 失敗を避けるための「優良ワンルームマンション会社」ランキングを見る

→ まずは「無料の不動産投資セミナー」で専門家の見解を聞いてみる

「儲からない」を回避!マンション経営で黒字化する6つの必須戦略

ここまで「儲からない」と言われるリスクについて見てきましたが、正直、不安になる話ばかりでしたよね。

でも、これらのリスクは「知っていれば対策できる」ものがほとんどです。

ここからは、「儲からない」状況を回避し、成功に近づくための具体的な戦略について考えていきます。

戦略1:【購入前】自己資金の確保と「目的の明確化」

マンション経営の成功は、物件を買う前に8割決まる、と私は思っています。

まずは「なぜマンション経営をするのか」という目標設定ですね。

「老後に月10万円のキャッシュフローが欲しい」「インフレ対策として資産を持ちたい」など、目的によって選ぶべき物件や戦略が全く変わってきます。

そして、自己資金の重要性

。

安易なフルローン(物件価格の全額をローンで賄うこと)は、金利が少しでも上がったり(リスク4)、空室が出たりした瞬間に経営が行き詰まります。

自己資金比率を高めれば(一般的に総費用の15%~30%程度)、月々の返済額が減り、キャッシュフローに余裕が生まれます。

この「余裕」が、不測の事態に対応する体力になるんですね。

戦略2:【購入前】「価値が落ちない」立地と物件の見極め

不動産は「立地がすべて」とよく言われますが、これは本当にその通りです。

賃貸需要が安定しているエリアを選ぶことが、空室リスクを減らす最大の防御策です。

立地選定のチェックポイント

- 交通利便性:

主要駅へのアクセスが良く、最寄り駅から徒歩10分以内、できれば5分以内。 - 生活利便性:

スーパー、コンビニ、病院、飲食店などが近くに充実している。 - 人口動態:

人口が減少しているエリアではなく、増加・集中しているエリア(例:東京23区や主要都市中心部)。 - 将来性:

再開発計画や新駅の予定など、将来的に街の人気が上がりそうな要因があるか。

築年数については、新築は「新築プレミアム」(リスク5)が乗っている分、価格が割高です。

狙い目とされることが多いのは、価格下落が緩やかになってくる築10年~20年前後の中古物件と言われますね。

もちろん、新耐震基準(1981年6月1日以降)を満たしていることは必須条件です。

戦略3:【購入前】「管理状態(長期修繕計画)」と「出口戦略」の確認

良い立地、良い築年数の物件を見つけても、まだ安心はできません。

その建物の「管理状態」は資産価値に直結します。

エントランスやゴミ置き場が清潔かはもちろん、最も重要なのは「長期修繕計画と修繕積立金」

です。

計画がずさんだったり、積立金が不足していたりするマンションは、将来、多額の一時金を請求されるリスク(リスク3)を抱えています。

購入前に「重要事項調査報告書」や「管理組合の議事録」で必ず確認すべきポイントです。

そして、「出口戦略」

。

マンション経営は「売却」をもって初めて投資が完了します。

「いつ、いくらで、誰に売るか」を購入時に考えることで、「この物件は15年後、築30年になっても買い手がつくか?」という長期的な視点を持つことができます。

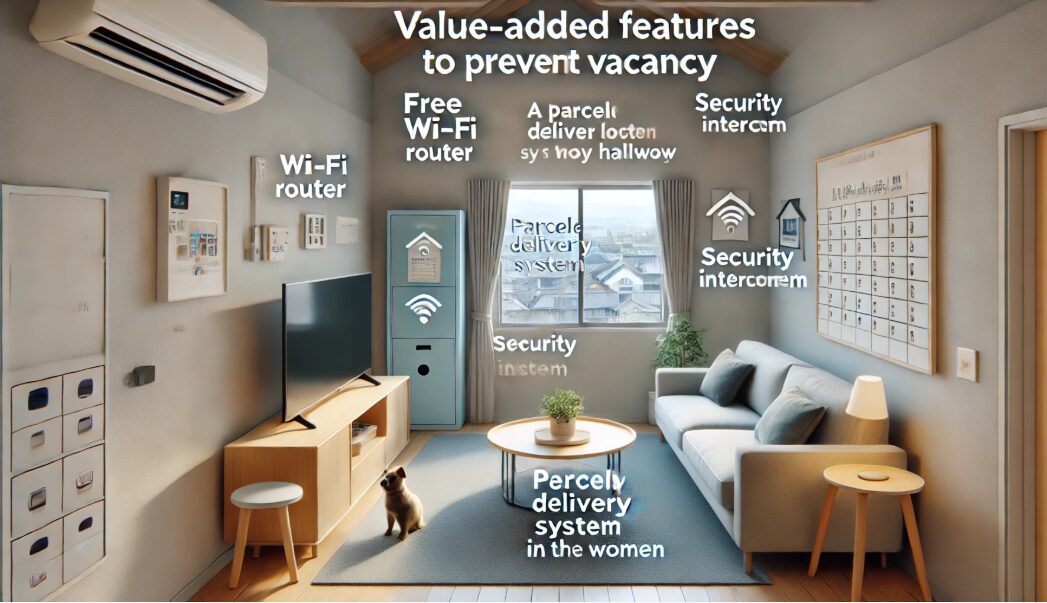

戦略4:【購入後】家賃を下げない「具体的空室対策(付加価値)」

購入したら終わり、ではありません。

家賃を維持し、空室を埋めるためには、オーナー側の能動的な対策が不可欠です。

安易な家賃値下げは、経営の首を絞める最終手段です。

家賃を下げないための「付加価値」の例

- 無料インターネット(Wi-Fi):

今や必須の設備。入居者自身が契約する手間を省けます。 - 宅配ボックス:

通販の利用増加に伴い、非常に人気の高い設備です。 - セキュリティ設備:

TVモニター付きインターホンやオートロックは、特に女性の入居者に響きます。 - ペット可物件にする:

供給が少ないため、近隣と差別化できれば高い入居率を維持できます。(※管理規約の確認必須) - 1階の空室対策:

1階は敬遠されがちですが、「専用庭」を設ける、「ホームセキュリティ」を導入するなどで、逆に1階ならではの付加価値を付けることができます。

戦略5:【購入後】「任せきり」は赤字の元凶!優良な管理会社の選び方

失敗事例に共通しているのは「知識不足」と「不動産会社への丸投げ」です。

しかし、本業のあるサラリーマン大家がすべてを自分で行うのは不可能です。

だからこそ、「任せきり」にするのではなく、信頼できる「優良な管理会社」をパートナーとして選ぶことが戦略になります。

管理の質が悪いと、空室対策が不十分で空室が長期化したり、入居者トラブルへの対応が遅れたりします。

優良な管理会社を見極めるチェックリスト

- 集客力(客付け)の実績:

ポータルサイトへの掲載方法や、地元の仲介業者との連携は強いか。 - 担当者の対応:

連絡が迅速か。空室対策の具体的な提案をしてくれるか。 - 管理委託費:

相場(家賃収入の3~7%程度)からかけ離れていないか。安すぎても業務の質が低い可能性があります。 - 管理物件数:

ノウハウが蓄積されているかの指標になります。 - 管理と仲介の両方に強いか:

管理メインの会社は、空室を埋める(仲介)インセンティブが弱い場合があります。両方に力を入れている会社が理想です。

戦略6:【運用中】「儲ける」ための節税対策(青色申告・事業的規模)

リスク6で「赤字での節税の罠」について解説しましたが、一方で、黒字経営をしながら正しく税務メリットを受ける「儲けるための節税」も存在します。

これはマンション経営を「事業」として捉える上で不可欠な知識です。

- 確定申告(青色申告):

事業として行う場合、白色申告より複雑ですが「青色申告特別控除(最大65万円)」を受けられるなど、節税メリットが大きいです。 - 事業的規模を目指す:

戸数が「10戸以上」(または駐車場5台で1戸カウントなど)になると「事業的規模」と認められ、青色申告の控除額が最大になるほか、「青色事業専従者給与」として家族への給与を経費にできる場合があります。

あわせて読みたい

特にサラリーマン大家さんにとって、「事業的規模」や「確定申告」と聞くと、会社の副業規定に抵触しないか不安になるかもしれません。不動産収入がなぜ副業と見なされにくいのか、その理由と具体的な確定申告のコツについては、以下の記事で詳しく解説しています。

(セカンドオピニオンを取る、契約を急がない、きっぱり断る、シミュレーションを鵜呑みにしない、といった自己防衛は常に徹底しましょう。)

そもそもマンション経営に「向いている人・向いていない人」

ここまで解説してきたリスクと戦略を踏まえ、マンション経営に比較的「向いている人」と「向いていない人」の特徴をまとめます。

向いている人(儲かる可能性が高い人)

- 自己資金(金融資産)に余裕がある人:

不測の事態に耐えられる体力があり、借入額を減らしてキャッシュフローを確保できます。 - 長期的な視点を持てる人:

短期的な利益を求めず、10年、20年単位で資産形成を考えられる人。 - 年収が高い人(例:年収1200万円以上):

節税効果(損益通算)は高所得者ほどメリットが大きくなるため。 - 主体的に学び、リスク管理ができる人:

管理会社に任せきりにせず、自らも「事業家」として判断できる人。

向いていない人(儲からない可能性が高い人)

- 短期間で儲けたい人:

マンション経営は長期投資です。 - 自己資金ゼロ(フルローン)で始めようとする人:

空室や金利上昇ですぐに破綻するリスクが極めて高いです。 - 営業マンの言うことを鵜呑みにする人:

「節税になる」「絶対に儲かる」といった言葉を信じ、自分でシミュレーションしない人。

あわせて読みたい

特に本業のあるサラリーマンは『知識不足』や『営業マンの鵜呑み』で失敗しがちです。なぜサラリーマン大家がカモにされやすいのか、その共通の失敗パターンと回避策を以下で詳しくまとめています。

「儲からない」ように見える別の理由:相続税対策

最後に、私が見聞きした中で「儲かっていない」ように見える、別の理由についてお伝えします。

中には、毎月の収支が赤字でも「相続税対策」を主目的にしているオーナーさんもいます。

現金で持つより不動産(特に貸家)にした方が、相続税評価額を大きく下げられるからですね。

(現金1億円は評価額1億円ですが、不動産は時価より低い評価額になります)

こういうケースも市場には存在するので、「赤字でも成り立つ=儲からない」というイメージを補強している面もあるかもしれません。

まとめ:マンション経営は「事業」。戦略なき投資は必ず失敗する

ここまで見てきたように、マンション経営には多くのリスクが潜んでおり、「儲からない」という結果に陥るのには、明確な理由があることがわかります。

結論として、「マンション オーナー 儲からない」という状況は、運が悪かったからではなく、(外的要因ももちろんありますが)その多くが「経営の失敗」に起因すると私は考えています。

知識不足のまま営業トークを鵜呑みにし、リスク管理を怠り、長期的な事業計画を持たずに始めてしまえば、それは「投資」ではなく「投機」あるいは「浪費」になってしまいます。

マンション経営は「事業」である。

マンション経営は、手軽な金融商品ではなく、一つの「事業」です。

主体的に学び、計画を立て、リスクを管理するという「事業家」としての視点を持つこと。

これこそが、失敗を回避し、長期的な資産形成を成功させるための鍵かなと思います。

この記事が、「儲からないかも」という不安を抱えている方にとって、リスクを直視し、適切な対策を講じるための一助になれば幸いです。

ただし、不動産投資は大きな金額が動く、重要な決断です。

ここに書かれていることはあくまで一般的な情報や私個人の見解であり、すべての人に当てはまるわけではありません。

最終的な判断は、ご自身の責任において、信頼できる不動産の専門家(例:国土交通省 宅地建物取引業者検索)やファイナンシャル・プランナーなど、複数の専門家に相談した上で慎重に行ってくださいね。

マンション経営 失敗しないための「最初のステップ」

記事の結論として、マンション経営は「事業」であり、戦略と信頼できるパートナー選びが成功の鍵です。

「儲からない」リスクを本気で回避したいなら、まずは信頼できるパートナーを探すことから始めましょう。

→ 専門家が厳選!「投資用ワンルームマンション優良業者」ランキングで、あなたのパートナーを探す

→ まだ不安な方は、評判の良い「不動産投資セミナー」で基礎から学ぶ

「不動産投資の全体像」から体系的に学びたい方へなぜ資産形成のゴールが不動産なのか、NISAなど他の投資とどう組み合わせるべきか、その具体的なロードマップを以下の記事で解説しています。