貯金2000万で何年暮らせるかと不安に思い、独身の将来についてシミュレーションをしている方は多いはずです。

資産2000万円あれば精神的余裕が生まれるのは事実ですが、本当に一生安泰な金持ちと言えるのかは疑問が残りますよね。

実は、貯金2000万への到達年齢や、それを超えたらどう運用するかによって、その資金が持つ意味は大きく変わってきます。

この記事では、独身者が直面するリアルな収支と、資産寿命を延ばすための具体的な戦略についてお話しします。

2000万円はゴールではなく通過点です

結論を急ぐ前に。2000万円は本当の「精神的余裕」を手に入れるためのスタートラインに過ぎません。

今の資産を守りながら、無理なく「3000万円」へ到達させることこそが、独身の将来を盤石にする最短ルートです。

10年でこの壁を突破し、真の安心を手に入れるためのロードマップを公開します。

この記事のポイント

- 属性別に見る2000万円の資産寿命シミュレーション

- 独身女性や国民年金加入者が抱える特有のリスク

- 地方移住や早期リタイアに潜む意外な落とし穴

- 資産を枯渇させないための運用と労働の組み合わせ

独身は貯金2000万で何年暮らせる?属性別の現実

「貯金2000万円」という数字は、独身者にとってひとつの大きなゴールのように見えますよね。

しかし、実際にこの資金で何年暮らせるかを計算してみると、実はその人の属性によって全く異なる景色が見えてくるんです。

ここでは、年代や性別、年金の種類といった条件ごとに、2000万円という資産が持つ本当の意味を深掘りしていきましょう。

貯金2000万は金持ち?資産の精神的余裕と現実

世間一般では、手元に2000万円もの現金があれば「小金持ち」の部類に入ると見なされることが多いですよね。

確かに通帳の残高を見れば、日々の生活において資産2000万円による精神的余裕は計り知れないものがあるかと思います。

しかし、これを「一生働かずに暮らせる資金」として捉えた瞬間、その余裕は幻想に変わるかもしれません。

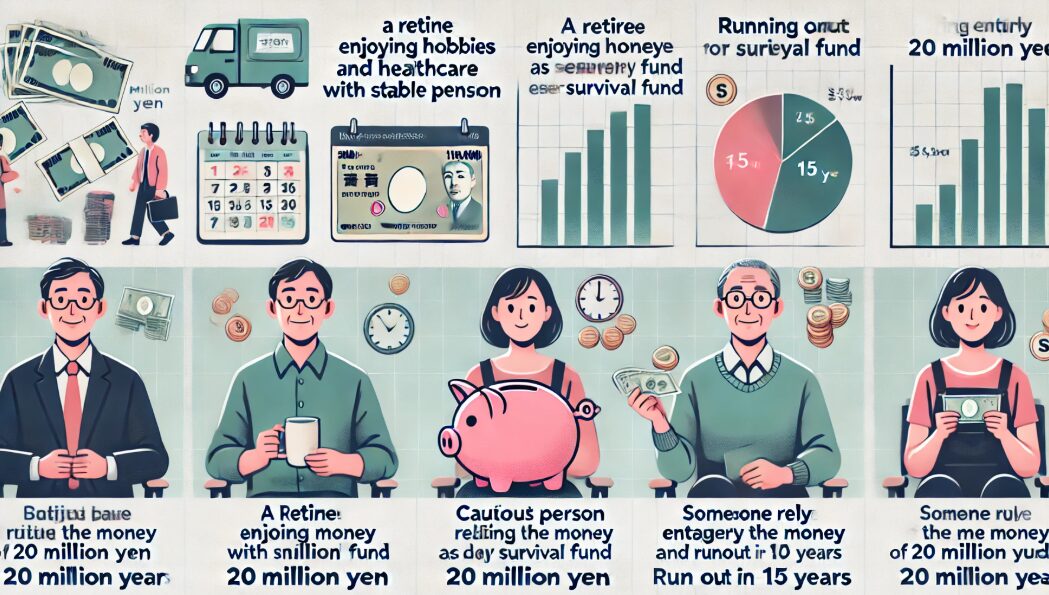

分析してみると、独身者にとっての2000万円は、大きく分けて以下の3つの意味合いに分類できるんです。

- 完全な余剰資金

生活費は年金で賄えるため、趣味や医療費に全額使える層 - 必須の生存インフラ

長生きリスクに備えるために、絶対に取り崩してはいけない命綱となる層 - 一時的な延命資金

年金が少ない、あるいは早期リタイアする場合、10年〜15年で底をつく層

つまり、自分がどの層に属しているかを知らずに「自分は金持ちだ」と錯覚して浪費してしまうと、老後の後半で痛い目を見る可能性があるわけですね。

特に独身の場合は、家族の経済的な支えがない分、この資金の性格を厳しく見積もっておく必要があるでしょう。

貯金2000万到達年齢別にみる独身リタイアの可否

次に、この2000万円を「いつ手にしたか」という年齢の軸で考えてみましょう。

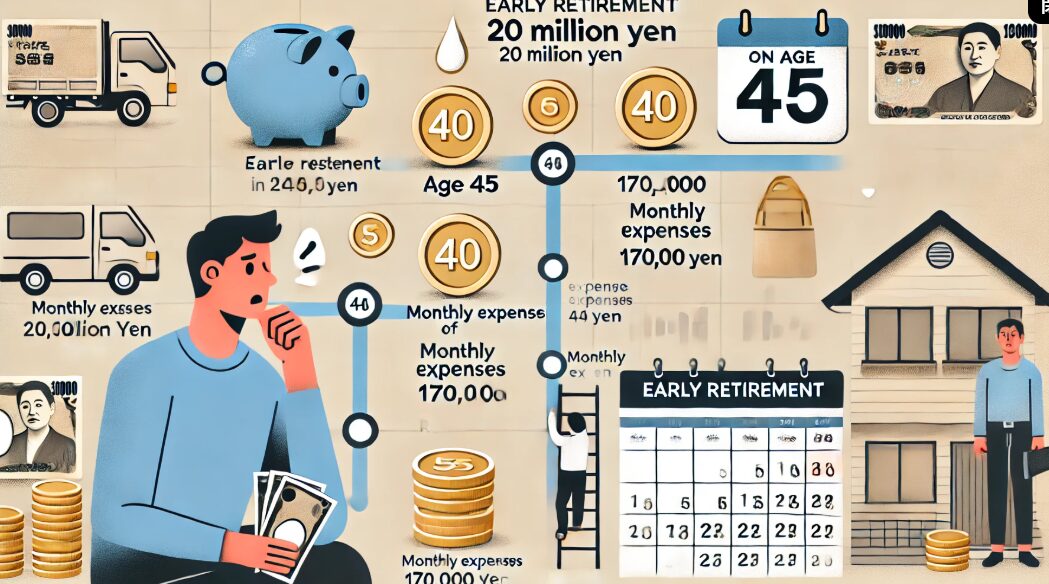

もしあなたが40代や50代で2000万円を貯め、それを元手に完全なリタイア(FIRE)を考えているなら、少し立ち止まったほうがいいかもしれません。

なぜなら、年金受給が始まる65歳までの期間があまりにも長すぎるからです。

例えば、45歳でリタイアして月17万円程度の生活費を使うと仮定しましょう。

早期リタイアの落とし穴

45歳独身(賃貸・完全リタイア)の試算

年間支出:約204万円(月17万円)

2000万円 ÷ 204万円 = 約9.8年

結論:54歳で資金が尽き、年金受給開始まで10年以上の空白期間が生まれます。

このように、40代・50代での完全リタイア資金として2000万円は圧倒的に足りないというのが現実的な結論になります。

2000万円での完全リタイアは厳しい現実がありますが、労働を完全に手放さない「サイドFIRE」であれば、この資金は強力な武器になります。

一方で、これが60代の定年退職時点で手元にある2000万円なら話は全く別です。

年金生活までのつなぎや、年金への上乗せ資金として、2000万円は非常に頼もしい存在になってくれるはずです。

60代無職が老後2000万円で生活する収支内訳

では、65歳で定年を迎えた後、実際にどのような収支になるのかを見ていきましょう。

ここでは、比較的恵まれているとされる「厚生年金を受け取る独身男性」のケースを想定してみます。

厚生労働省の統計データなどを参考にすると、平均的な厚生年金受給額(男性)は月額約16万円ほどです。

これに対し、質素な独身生活の支出を月16万円程度に抑えることができれば、なんと毎月の収支はトントン、あるいは若干の黒字になることさえあります。

| 項目 | 金額目安 |

|---|---|

| 資産残高 | 2,000万円 |

| 月額収入(年金) | 約16.6万円 |

| 月額支出 | 約16.0万円 |

| 月次収支 | +6,000円(黒字) |

このケースでは、2000万円は生活費として消えていくことはありません。

旅行に行ったり、家のリフォームに使ったり、あるいは介護が必要になった時のための「完全な余裕資金」として機能します。

「老後2000万円問題」と騒がれましたが、この属性の方にとっては、それほど恐れる必要はないと言えるでしょう。

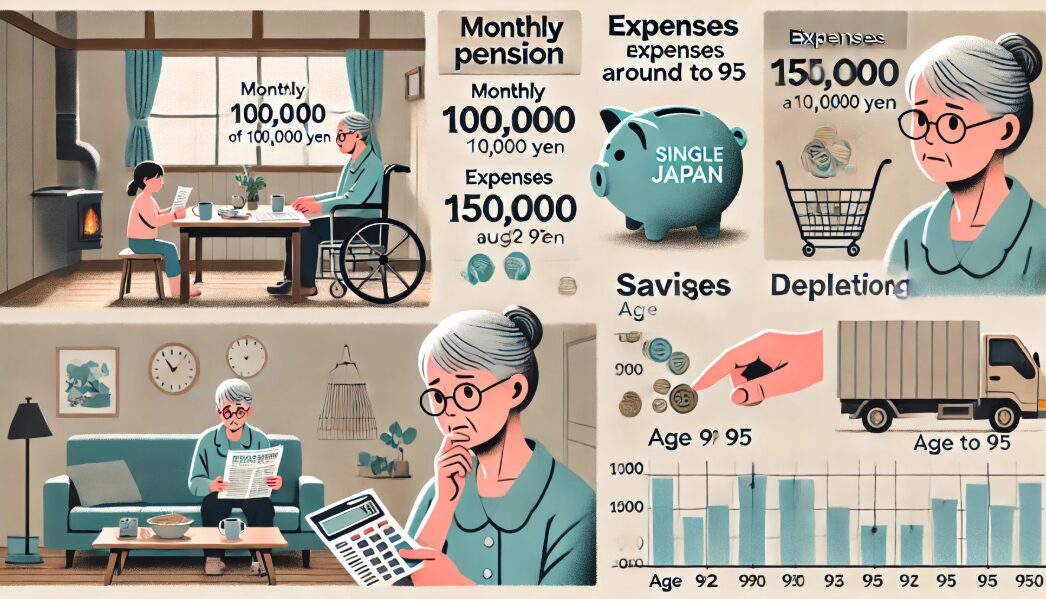

女性の独身者が直面する長生きリスクと資金枯渇

問題なのは、ここからお話しするケースです。

独身女性の場合、現役時代の賃金格差などの影響で、厚生年金の受給額が男性に比べて低くなる傾向があります。

平均的な受給額は月額10万円〜11万円程度になることが多く、これだと生活費に対して毎月5万円〜6万円の赤字が出てしまうんですね。

- 毎月の不足額約5〜6万円(年間約72万円)

- 資産寿命2000万円 ÷ 72万円 ≒ 約27年〜30年

65歳から取り崩しを始めると、92歳〜95歳あたりで貯金が底をつく計算になります。

女性の平均寿命が87歳を超えていること(出典:厚生労働省「簡易生命表」)を考えると、これは決して安心できる数字ではありません。

長生きすればするほど資金枯渇のリスクが高まる、いわゆる「長生きリスク」に対して、2000万円はギリギリの生存インフラとして機能することになります。

女性の場合は、2000万円あっても「余裕だ」と考えるのは禁物かもしれません。

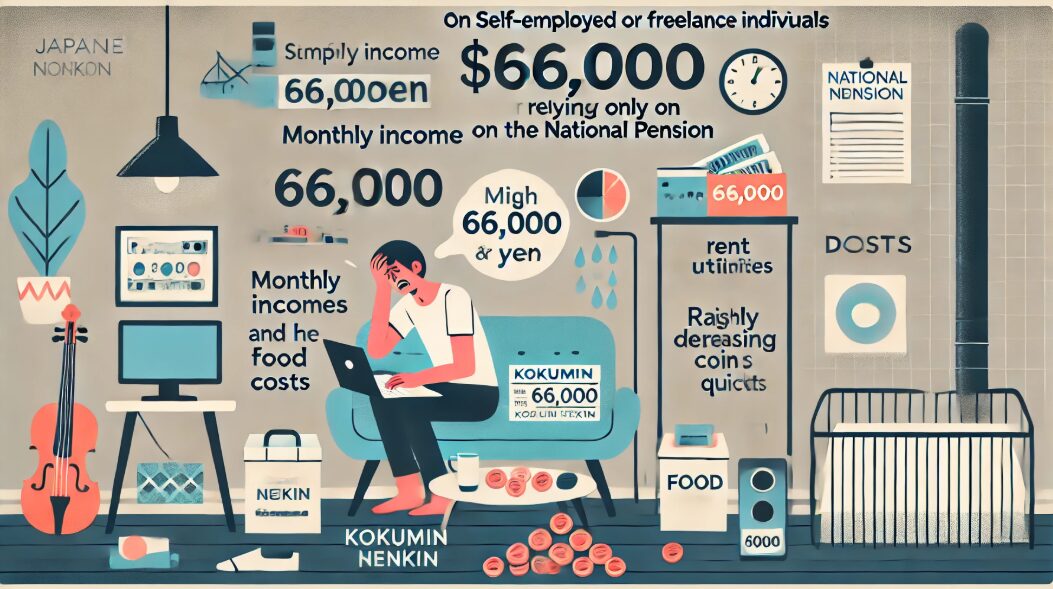

国民年金のみでは貯金取り崩しで破綻する懸念

さらに深刻なのが、自営業やフリーランスなどで「国民年金のみ」の方です。

満額で受給できたとしても月額約6万6,000円程度ですから、生活保護の水準よりも低い収入となってしまいます。

仮に持ち家があって家賃がかからないとしても、固定資産税や修繕費、食費や光熱費を賄うには毎月数万円の持ち出しが避けられません。

もし賃貸暮らしであれば、毎月の赤字は10万円を超えることも珍しくないでしょう。

この場合、2000万円という大金も、猛烈な勢いで溶けていきます。

まさに「命綱」としての2000万円であり、これをどう守り、少しでも減りを遅くするかが、そのまま生存年数に直結するシビアな状況だと言えますね。

年金だけで生き抜くのは、もはやギャンブルです

公的年金の不足を補い、長生きリスクに備える唯一の方法。それは、給与以外の「第二の収入源」を今のうちに構築することです。

NISAなどの金融投資と、安定した家賃収入を生む不動産投資。この2つを組み合わせた「ハイブリッド投資」なら、独身の将来不安を劇的に解消できます。

私が実践する、盤石な資産形成の全貌をご覧ください。

貯金2000万で何年暮らせるか?独身の延命戦略

ここまで少し怖い話をしてしまいましたが、絶望する必要はありません。

現状を正しく理解できれば、あとは対策を立てるだけです。

ただ銀行口座に置いておくだけでは心許ない2000万円も、戦略的に活用すれば資産寿命を大幅に延ばすことができます。

ここからは、独身者が賢く生き抜くための具体的な「延命戦略」について見ていきましょう。

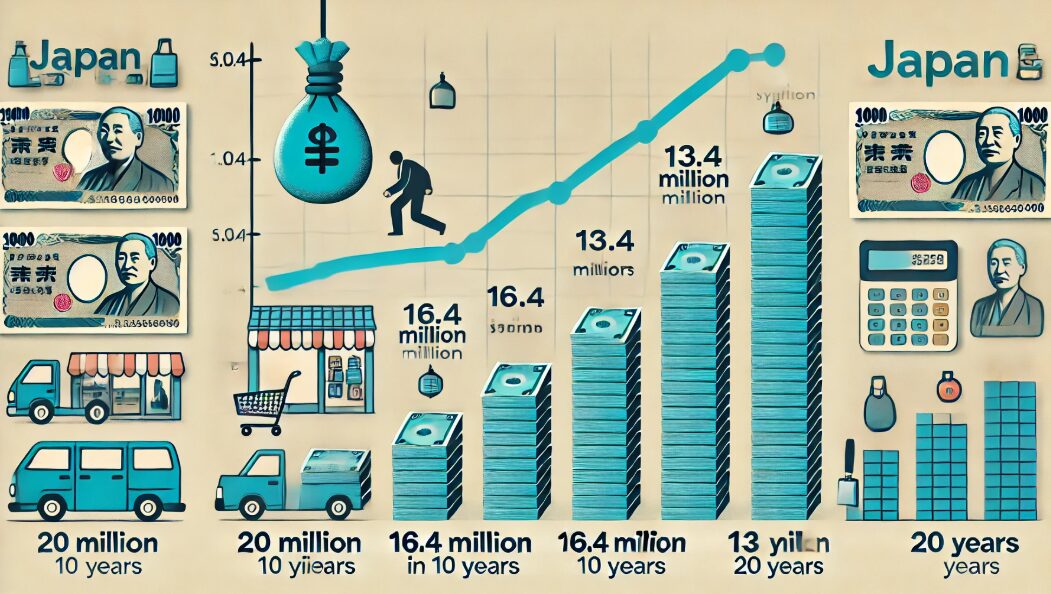

利息生活は無理?インフレが資産価値を削る影響

まず認識しておきたいのは、現金のまま持っていることのリスクです。

昔のように銀行預金の利息だけで生活できる時代ではありませんし、むしろインフレ(物価上昇)が資産の価値を目減りさせていきます。

例えば、モノの値段が毎年2%ずつ上がっていくと、2000万円の価値は以下のように下がっていきます。

| 現在 | 2,000万円の価値 |

| 10年後 | 約1,640万円相当に低下 |

| 20年後 | 約1,340万円相当に低下 |

これこそが、インフレという「静かなる収奪者」の正体です。

シミュレーション上は「あと30年持つ」と計算していても、物価が上がって生活費が膨らめば、実際にはもっと早く資金が尽きてしまいます。

だからこそ、資産の一部を投資に回して、インフレ率以上に増やす努力が必要になってくるんですね。

インフレに負けず、むしろ資産寿命を延ばすためには、2000万円を「守り」ながら「大きく育てる」視点が不可欠です。

地方移住で生活費削減は嘘?車や初期費用の罠

生活費を下げるために「地方移住」を検討する方も多いですが、これには注意が必要です。

家賃は確かに安くなりますが、地方生活には都市部にはないコストが発生するからです。

その代表格が「車」と「プロパンガス」です。

地方移住のコスト構造

- 車の維持費

ガソリン、税金、保険、車検代で月平均2〜3万円のコスト増。 - 光熱費

都市ガスではなくプロパンガスの地域が多く、特に冬場の暖房費が高騰しやすい。 - 初期費用

引越し代に加え、車の購入費や敷金礼金で50万〜100万円近くが最初に飛ぶことも。

せっかく家賃を3万円下げても、車の維持費で3万円かかってしまっては意味がありません。

さらに、移住の初期費用で100万円を使ってしまえば、その元本を取り戻すのに何年もかかってしまいます。

独身者がコスト削減のために移住するなら、車を持たずに生活できる「コンパクトシティ」や「地方の中核都市」を選ぶのが賢明かと思います。

貯金2,000万超えたら検討すべき運用と取り崩し

では、具体的にどう運用すればいいのでしょうか。

海外のFIREムーブメントでは「4%ルール(資産の4%を取り崩しても元本が減らない)」が有名ですが、今の日本ではもう少し保守的に考えたほうが安全です。

例えば、資産を年利3%程度で手堅く運用しながら取り崩していく戦略はどうでしょうか。

もし2000万円を現金のまま毎月10万円ずつ使うと16年強でなくなりますが、年利3%で運用しながら取り崩せば、約22年以上持たせることができます。

この「約6年の延命効果」は非常に大きいです。

貯金が2,000万を超えたら、全額を銀行に眠らせるのではなく、NISAなどを活用して世界中の株式や債券に分散投資し、「お金にも働いてもらう」体制を作ることが重要ですね。

※投資にはリスクがあります。必ず余剰資金で行い、自己責任で判断してください。

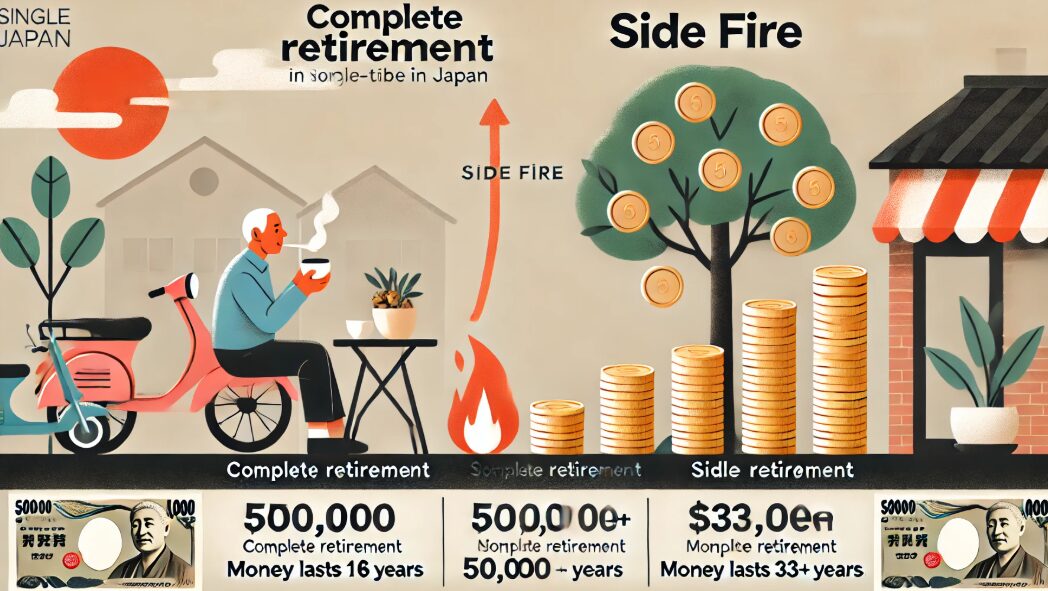

バリスタFIREなど月5万の労働収入が持つ効果

最後に、最も確実で効果的な方法をお伝えします。

それは、完全にリタイアするのではなく、少しだけ働く「サイドFIRE(バリスタFIRE)」というスタイルです。

例えば、月5万円のアルバイト収入を得ることは、資産運用で言えば「2000万円の元本に対して年利3%の利益を確定させる」ことと同じくらいの価値があります。

月5万円労働の威力

- 完全リタイア(月10万取り崩し)→ 約16年で枯渇

- 月5万労働 + 月5万取り崩し→ 約33年以上持続

たった月5万円稼ぐだけで、資産寿命は倍近くに延びる計算になります。

これなら、無理な節約やハイリスクな投資をしなくても、2000万円で十分に一生を過ごせる可能性が高まります。

独身である身軽さを活かして、週2〜3日だけ気楽に働く。そんなライフスタイルこそが、2000万円という資産を最強のパートナーにする秘訣かもしれません。

まとめ:独身は貯金2000万で何年暮らせるか

結局のところ、「貯金2000万円で何年暮らせるか」という問いへの答えは、その人の工夫次第で10年にもなれば一生涯にもなる、ということです。

厚生年金がある男性なら余裕を持って楽しむための資金になりますし、女性や国民年金の方にとっては、運用や小さな労働と組み合わせることで人生を支える強固な基盤になります。

大切なのは、2000万円という金額に油断せず、かといって過度に悲観もせず、自分の状況に合わせた戦略を持つことですね。

この記事が、皆さんのこれからの資産設計の一助になれば嬉しいです。

※本記事のシミュレーションは一定の仮定に基づく目安です。将来の経済状況や個人の事情により結果は異なりますので、最終的な判断はご自身の責任で行ってください。

【公開】資産寿命を最大化させる運用戦略

2000万円という種銭を最大限に活かし、一生涯お金に困らない「仕組み」を作るための全貌を公開しています。

NISAなどの金融投資と、安定した家賃収入を生む不動産投資。この2つを組み合わせることで、あなたの2000万円は「枯渇しない資産」へと進化します。

あわせて読みたい関連記事