住宅ローン返済資金を投資に回すのは正解?メリットとリスクを解説

住宅ローンを抱えながらも手元にある程度の資金ができたとき、多くの人が直面する悩みがあります。

それは、この資金を住宅ローンの繰り上げ返済に充てて借金を減らすべきか、それとも投資に回して資産を増やすべきかという問題です。

特に最近は新NISAなどの制度も整い、投資に関する情報も増えてきたため、余計に迷ってしまいますよね。

私自身も資産運用を続けてきた中で、低金利の恩恵を最大限に活かす方法については何度もシミュレーションを重ねてきました。

今回は、住宅ローンを返済せずに投資へ回すことのメリットやデメリット、そして具体的な判断基準について、私なりの視点で詳しく解説していきます。

この記事のポイント

- 住宅ローンの繰り上げ返済と投資のどちらがお得か比較できます

- 新NISAや投資信託を活用した具体的な運用イメージが湧きます

- 金利上昇リスクや元本割れリスクへの対策が理解できます

- 自分に合った資産配分と返済のタイミングが見つかります

凡人でも「経済的自由」は作れる

実は、住宅ローンを抱えている今こそが、資産形成を加速させる最大のチャンスであることをご存知でしょうか?

多くの人が誤解している「借金と資産」の関係を見直し、凡人でも経済的自由を目指せるロードマップを公開しました。

住宅ローン返済資金を投資に回すメリットとリスク

まずは、手元の資金を住宅ローンの返済に充てずに投資運用することの、基本的な考え方について整理していきましょう。

結論から言うと、現在の日本の低金利環境においては、「借金を返すよりも、そのお金で運用した方が資産が増える可能性が高い」というケースが非常に多いです。

もちろんリスクはありますが、数字上の合理性だけで言えば投資に分があることが多いんですね。

ここでは具体的なメリットと、忘れてはいけないリスクについて深掘りしていきます。

住宅ローンの繰り上げ一括返済をせずに投資する効果

住宅ローンの繰り上げ返済は、確かに利息負担を減らす確実な方法です。

しかし、一度返済してしまったお金は、手元から無くなってしまいますよね。

これを「流動性の低下」と言います。

一方で、返済せずにその資金を投資に回した場合、手元の資産としてコントロール可能な状態で維持できます。

例えば、金利0.5%の住宅ローンを借りている状態で、手元の資産を年利4%で運用できたとしましょう。

この場合、借金のコスト(0.5%)よりも運用のリターン(4%)の方が大きいため、差額の3.5%分だけ資産が増えていく計算になります。

これを「レバレッジ効果」と呼ぶこともあります。

低金利でお金を借りられている現状は、実は資産形成において非常に有利な状況なんですね。

低金利の恩恵を活かし、浮いた資金を効率的に運用すれば、将来的に「億り人」を目指すことも夢物語ではありません。

返済を遅らせることで生まれる余力を使い、資産1億円を築くための具体的な戦略は以下をご覧ください。

積み立てNISAや新NISAでインデックス投資を

具体的にどのような投資先に回すべきかというと、やはり王道は新NISA(つみたて投資枠)を活用したインデックス投資でしょう。

かつての「積み立てNISA」から枠が拡大され、非課税で運用できる期間も無期限になりました(参照:金融庁「NISAを知る」)。

これは住宅ローンを抱える世代にとって、最強の味方です。

新NISAを活用するメリット

- 運用益が非課税になるため、実質的な手取りが増える

通常は約20%引かれる税金がかかりません。 - 長期・積立・分散投資がしやすい

一度設定すれば自動で積み立てられるので、手間がかかりません。 - いつでも売却して現金化できる

いざという時、住宅ローンの返済資金に充てることも可能です。

住宅ローンの返済資金を「なかったもの」として毎月の積立額に上乗せすることで、10年後、20年後の資産額に大きな差が生まれる可能性があります。

「新NISAが良いのは分かったけれど、具体的にどう始めればいいの?」と迷っている方は、失敗しない始め方やタイミングについて詳しく解説した以下の記事を参考にしてください。

NISA口座、どこで作るか決めましたか?

投資を始める決意ができても、金融機関選びで失敗すると、ポイント還元や手数料で将来数万円以上の損をしてしまうことがあります。

「なんとなく」で選ぶ前に、初心者でも使いやすく、ポイントが貯まりやすい証券会社を確認しておきましょう。

投資信託の複利効果と住宅ローン金利の差

投資の最大の武器は「複利効果」です。

投資信託などで得た利益を再投資することで、雪だるま式に資産が増えていく仕組みですね。

一方で、住宅ローンの利息は「単利」に近い感覚で減っていきます(元金均等や元利均等など返済方式によりますが、借金自体が複利で増えるわけではありません)。

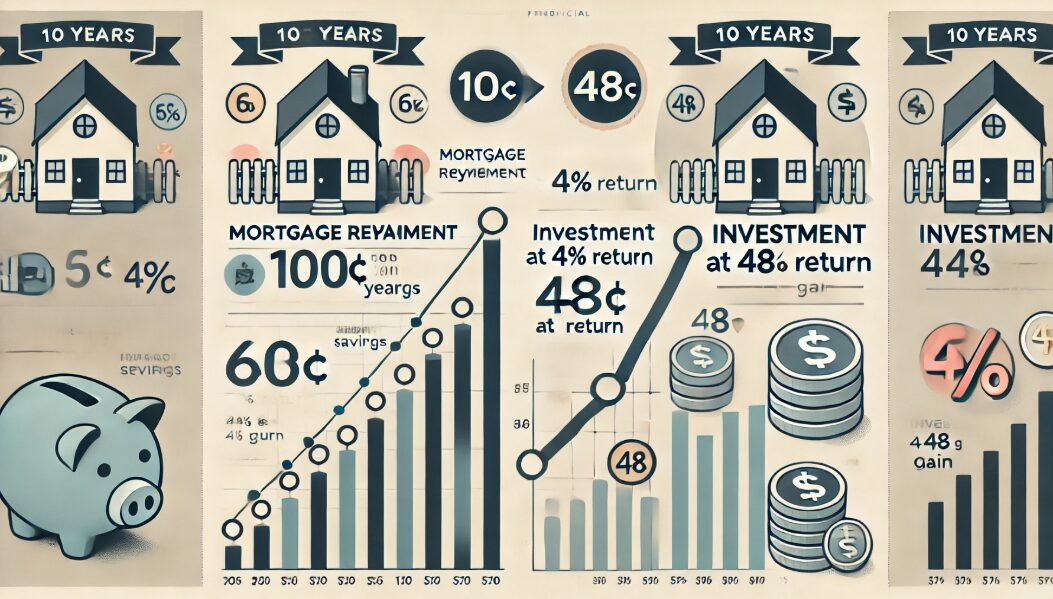

ここで簡単なシミュレーションをイメージしてみましょう。

| 項目 | 住宅ローン返済 | 投資運用(年利4%想定) |

| 資金 | 100万円を返済 | 100万円を投資 |

| 金利コスト/リターン | 金利0.6%の利息軽減 | 年利4%の複利運用 |

| 10年後の効果 | 約6万円の利息節約 | 約48万円の資産増加 |

※上記は簡易的な試算であり、税金や手数料等は考慮していません。

このように、「低金利の借金をゆっくり返しながら、高利回りが期待できる場所にお金を置いておく」ことが、数学的には資産最大化の近道となります。

不動産クラウドファンディングへの分散投資も検討

株式市場の変動が怖いという方には、不動産クラウドファンディングも選択肢の一つです。

これは、インターネットを通じて複数の投資家から資金を集め、プロが選定した不動産を運用する仕組みです。

株式や投資信託とは異なる値動きをするため、資産の分散先として優秀です。

不動産クラウドファンディングの特徴

- 想定利回りが比較的高い

案件によりますが、3%〜6%程度の利回りが期待できるものが多いです。 - 価格変動が少ない

株式のように日々の価格が動かないため、精神的に安定しやすいです。 - 少額から始められる

1万円程度から投資可能なサービスが増えています。

「住宅ローン」という不動産に関する借金をしているのに、さらに不動産に投資するの?と思われるかもしれません。

しかし、自宅(消費財としての不動産)と、収益を生む投資用不動産は性質が異なります。

ポートフォリオの一部として検討する価値はあるでしょう。

「借金=悪」という常識を捨て、銀行のお金を使って資産を増やす「他人資本」の仕組みを理解すると、資産形成のスピードは段違いに早くなります。

住宅ローン控除の期間中は返済しないのが正解?

これは声を大にしてお伝えしたいポイントですが、「住宅ローン控除を受けている期間中は、繰り上げ返済をしない方がお得」なケースが圧倒的に多いです。

住宅ローン控除は、年末時点のローン残高の0.7%(または1%※契約時期による)が所得税等から戻ってくる制度です(参照:国土交通省「住宅ローン減税」)。

もし現在の住宅ローン金利が0.5%で、控除率が0.7%だとしたらどうでしょうか。

なんと、利息を払っているのに、それ以上に税金が戻ってくる「逆ざや」状態が発生します。

この期間に慌てて繰り上げ返済をしてローン残高を減らすのは、みすみす受け取れる還付金を減らしてしまうようなものです。

少なくとも控除期間が終わるまでは、手元資金は投資などで運用し、控除終了後にまとめて返済を検討するのが賢い戦略と言えます。

ただし、転勤などで「住民票だけ移して住んでいない」状態になると、住宅ローン控除が打ち切られるだけでなく、一括返済を求められるリスクもあります。控除をフル活用するために知っておくべき注意点は、こちらの記事で解説しています。

資産運用における元本割れリスクの考え方

ここまで投資のメリットばかりをお話ししましたが、当然ながらリスクについても触れなければなりません。

投資信託や株式投資には、必ず「元本割れ」のリスクがあります。

リーマンショックのような大暴落が起きれば、一時的に資産が半分近くになることもあり得ます。

投資のリスクについて

繰り上げ返済による利息軽減効果は「確実(リスクゼロ)」ですが、投資によるリターンは「不確実(リスクあり)」です。

「確実に減らせる借金」と「増えるかもしれない資産」を天秤にかけていることを忘れてはいけません。

ただ、過去の歴史データを見ると、15年〜20年以上の長期で全世界株式などに分散投資をした場合、元本割れする確率は限りなく低くなるというデータもあります。

「長期保有」を前提にするならば、過度に恐れる必要はないと考えています。

とはいえ、「いざお金が必要な時に暴落していたらどうする?」という不安は残りますよね。投資を始める段階から、将来どのように資産を現金化(売却)していくかの「出口戦略」を知っておくと、暴落時でもパニックにならずに済みます。

住宅ローン返済よりも資金を投資に回す際の判断基準

メリットとリスクを理解した上で、では「自分はどうすべきか」という判断基準についてお話しします。

私の考えでは、0か100かで決める必要はありません。

ご自身の家計状況や性格に合わせて、バランスを取ることが最も重要です。

ここでは、判断の材料となる具体的なポイントをいくつかご紹介します。

変動金利の上昇に備えて手元資金を確保する

多くの方が変動金利で住宅ローンを組んでいると思いますが、昨今は金利上昇のニュースも気になりますよね。

もし金利が急上昇したとき、手元に現金がないと返済が苦しくなる可能性があります。

ここで重要なのが、「繰り上げ返済してしまうと、そのお金は二度と手元に戻らない」という点です。

逆に、投資信託などの金融資産で持っていれば、いざという時に売却して現金化し、返済に充てることができます。

つまり、「投資に回す」こと自体が、実は将来の金利上昇リスクへの備え(現金の確保)にもなっているのです。

資金を塩漬けにするのではなく、「いつでも返せる準備をしておく」というスタンスが安心感に繋がります。

投資ブログ等の体験談から学ぶ失敗しないコツ

ネット上の投資ブログやSNSを見ると、成功談だけでなく失敗談もたくさんあります。

住宅ローンがある状態で投資をして失敗するパターンの多くは、「生活防衛資金まで投資に回してしまった」ケースです。

生活費の半年〜1年分程度の現金は、絶対に安全な預貯金として確保しておいてください。

そのラインを超えた「余剰資金」についてのみ、繰り上げ返済か投資かの選択肢が生まれます。

また、借金がある焦りからか、一発逆転を狙ってハイリスクな短期トレード(FXや仮想通貨など)に手を出して資金を溶かす人もいます。

住宅ローンという「マイナスの債券」を持っている状態なのですから、投資先は手堅いインデックスファンドなどを選ぶのが鉄則です。

年齢やライフプランに応じた資産配分の割合

年齢によっても最適解は変わります。

例えば30代〜40代であれば、老後まで時間があるため、積極的にリスクを取って投資に回す合理性が高いです。

時間を味方につけて複利効果を最大化できるからですね。

一方で、50代後半〜60代で定年退職が近い場合は、リスクを減らすために繰り上げ返済を優先し、借金をゼロにして老後を迎えるという選択も非常に賢明です。

- 30代〜40代前半

投資優先。教育費などもかかる時期なので手元流動性を確保しつつ増やす。 - 40代後半〜50代前半

バランス型。投資を続けつつ、教育費の目処がついたら一部繰り上げ返済も検討。 - 50代後半以降

返済優先も視野に。退職金での完済計画や、投資資産の取り崩しによる返済を具体的に計画する。

このように、ライフステージに合わせて柔軟に変えていく姿勢が大切です。

また、住宅ローンを返済しながらまずは「資産3000万円」を目指すことで、借金があっても精神的な余裕を手に入れることができます。具体的なロードマップはこちらをご覧ください。

繰り上げ返済を行うべき最適なタイミングとは

では、投資派の人でも繰り上げ返済をすべきタイミングはあるのでしょうか。

私が考える最適なタイミングは以下の3つです。

- 住宅ローン控除期間が終了したとき

逆ざやメリットが無くなるため、資金に余裕があれば検討の余地ありです。 - 変動金利が大幅に上昇し、投資の期待リターンを下回りそうなとき

運用益よりも支払う利息の方が高くなるなら、借金を返す方が合理的です。 - 定年退職時

退職金などで一括返済し、老後の固定費を下げることで安心感を得たい場合です。

これ以外のタイミングであれば、焦って返済するよりも手元で運用しておく方が、選択肢の幅が広がると考えています。

精神的な負担を減らすためのバランス管理

最後に、もっとも重要な「精神面(スリーピング・ポイント)」についてです。

どれだけシミュレーションで「投資がお得」と出ても、借金があること自体がストレスで夜も眠れないなら、それはあなたにとって正解ではありません。

数字上の損得よりも、「心の平穏」を優先すべき場面は人生に多々あります。

「借金が嫌だから半分返して、残りの半分で投資する」

そんな「どっちつかず」に見える選択も、立派な戦略です。

ご自身が安心して枕を高くして眠れるバランス、それこそが正解なのだと思います。

まとめ:住宅ローン返済より投資に回す柔軟な戦略

今回は「住宅ローン 投資 に 回す」というテーマで、私の考えをお伝えしました。

低金利の現在においては、繰り上げ返済を急ぐよりも、新NISAなどを活用して手元資金を運用する方が、長期的には資産形成に有利です。

ですが、これは「絶対に返済してはいけない」という意味ではありません。

投資で資産を育てながら、いつでも返済できる準備をしておく。

そんな「柔軟な二刀流」の構えでいることが、変化の激しい時代を生き抜くための最適な戦略ではないでしょうか。

この記事が、あなたの資産形成の一助となれば幸いです。

NISAの次は「不動産」がゴールの理由

住宅ローンが組めるあなたには、実は「数千万円〜億円単位の資産」を築ける最強の武器「社会的信用」が備わっています。

繰り上げ返済を止めて作った資金を種銭に、凡人が経済的自由を手に入れるための最終戦略「ハイブリッド投資」の全貌を公開します。

※多くのサラリーマン投資家が実践している手法です

あわせて読みたい関連記事